XMで利益を得ることができた人が気をつけねばならないのが確定申告を忘れないようにすることだ。

確定申告を忘れた時のペナルティは痛手になるので、必ず納付しておきたい。

XMでは、給与所得者は年間20万円以上、非給与所得者は年間48万円以上の利益が発生した場合に確定申告が必要となる。

確定申告は、定められた期間内に所轄の税務署へ確定申告書を提出し税金を納める必要がある。

スムーズに確定申告を進められるよう、確定申告の仕組みや流れ、必要書類等について把握しておくことをおすすめする。

本記事では、XMで得た利益の確定申告の方法に関することを述べている。

XMのトレーダー及びXMアフィリエイトで稼いだ人は、ぜひ最後まで読んでほしい。

目次

★確定申告について

確定申告とは、毎年1月1日から12月31日までの1年間に得た所得から納税額を確定するために行う一連の手続きのことをいう。

確定申告の義務がある人は、期間内(通常2月16日から3月15日)に所轄の税務署へ確定申告書を作成し提出する必要がある。

万が一、申告漏れや遅延があった場合には、ペナルティとして追徴課税を課されるおそれがあるので、期間内にすませよう。

尚、確定申告は個々の所得や控除などの状況によって様々なケースがある。

「必要経費として計上が可能か」「どの所得に分類されるか」など判断に迷う場合は、所轄の税務署や税理士に相談しよう。

※確定申告の課税対象となるのは、1月1日~12月31日の間にポジションを決済して確定した損益であるため、含み損や含み益を抱えた未決済ポジションは計算の対象にする必要はない。

※確定申告は非給与所得者も行わねばならず、XMの取引で年間48万円以上の利益が発生した場合に確定申告が必要になる(XMで発生した利益が48万円未満または損失であっても、XM以外の海外FXトレードの利益や事業所得、原稿料、講演料などで得た雑所得を合算して48万円を超える場合には、確定申告が必要)。

★必要な書類

XMの取引で発生した利益を確定申告する際には、確定申告書を作成して所轄の税務署へ提出する。

確定申告書は、所得額や控除額などがわかる書類を転記して作成していくため、予め準備しておくと確定申告書の作成をスムーズに進めることが可能である。

尚、確定申告書の提出時には、申告内容の確証となる書類の添付が必要な場合がある。

申告内容や確定申告書の提出方法により異なるが、全てオンラインで完結するeーTax(国税電子申告・納税システム)を利用すると、多くのケースで添付書類が省略できるのだ。

確定申告書、源泉徴収票、控除証明書、経費の領収書、年間取引報告書、マイナンバーカード(個人番号)または本人確認書類

それぞれを順番に説明する。

確定申告書

確定申告では、国税庁によって定められた「確定申告書」を提出する必要がある。

確定申告書は、税務署や市区町村窓口等で配布されているほか、国税庁のホームページから印刷して使用することも可能だ。

確定申告書には「確定申告書A」と「確定申告書B」の2種類あるが、令和5年より「確定申告書A」が廃止され「確定申告書B」の仕様に一本化されるので、必ず最新の確定申告書を取得しておこう。

確定申告の手続きは、国税庁のホームページにある「確定申告書作成コーナー」で画面の案内に沿って金額等を入力して確定申告書を作成し、印刷して提出することも可能。

あるいは、マイナンバーカードとマイナンバーカード読み取り対応機器を所持している人や、ID・パスワード方式を届出済の人は、「確定申告書作成コーナー」からeーTaxで送信して申告することもできる。

提出方法に関わらず、「確定申告書作成コーナー」を利用すると所得額から控除額を差し引き、所定の税率を乗じて納税額を割り出す計算が自動で行われるため計算ミスを防ぐことが可能である。

eーTaxとは

eーTax(国税電子申告・納税システム)とは、所得税を始めとする税に関する申告や届出などの手続きをインターネットを介して行うシステムだ。

国税庁のホームページにある「確定申告書作成コーナー」より、確定申告書の作成~税務署への提出・納税までをPCやスマホで完結することができる。

eーTaxで確定申告書を提出するには、「マイナンバーカード」と「マイナンバーカード読み取り対応のスマートフォン」または「IDカードリーダライタ」が必要となる。

マイナンバーカードやマイナンバーカード読み取り対応機器をお持ちでない場合は、税務署に対面または郵送で申請して発行された「ID・パスワード」を入力すると確定申告書をeーTaxで送信して確定申告することが可能。

※「ID・パスワード方式」は、マイナンバーカードやマイナンバーカード読み取り対応機器が普及するまでの暫定措置である。

源泉徴収票

給与所得者の方は確定申告の際に「源泉徴収票」が必要となる。

源泉徴収票とは、1月1日からの12月31日までの1年間の収入額や控除額、所得税などが記載された書類で、12月中旬~末頃に勤務先から発行される。

尚、源泉徴収票は確定申告書作成時に使用するもので、原本や写しを税務署へ提出する必要はない。

控除証明書

各種控除の対象となる場合は、それぞれの控除証明書が必要となる。

控除とは、課税対象額から差し引くことができるもので、大きく「所得控除」と「税額控除」に分類される。

所得控除は、課税対象となる所得額を減らすもので社会保険料や生命保険料、iDeCoの掛金や小規模企業共済掛金、ふるさと納税など様々な種類がある。

税額控除は、税額を減らすもので住宅ローン控除や配当控除などが該当する。

尚、配偶者控除やひとり親控除などの控除を証明する書類自体が発行されていないものは、家族構成や扶養状況等の記入または入力による申告が認められている。

多くの場合、控除証明書の添付を省略することが可能だ。

経費の領収書

XMの取引に関係する費用を経費計上する場合には、経費の領収書が必要となる。

領収書には「日付・宛名・金額・内容・支払先」が記載されているかを必ず確認しよう。

XMの取引において必要な経費で、申告対象期間に支払った費用であることが分かればレシートでも構わない。

尚、経費の領収書やレシートは確定申告時に提出する必要はないが、確定申告を終えた後も7年間(白色申告は5年間)の保管義務がありますので破棄しないように。

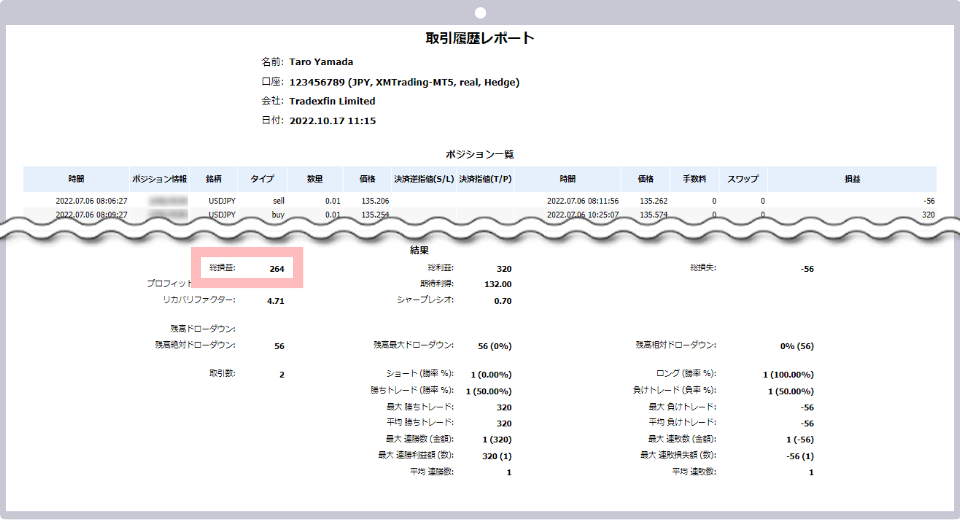

年間取引報告書

XMの取引で発生した損益について確定申告する際には、年間取引報告書(取引履歴レポート)が必要となる。

年間取引報告書とは、1年間の取引履歴やトータル損益などを確認するレポートで、取引で使用したMT4またはMT5で簡単に取得することができる。

口座単位のレポートとなるので、複数口座で取引している場合には取得漏れのないように注意しよう。

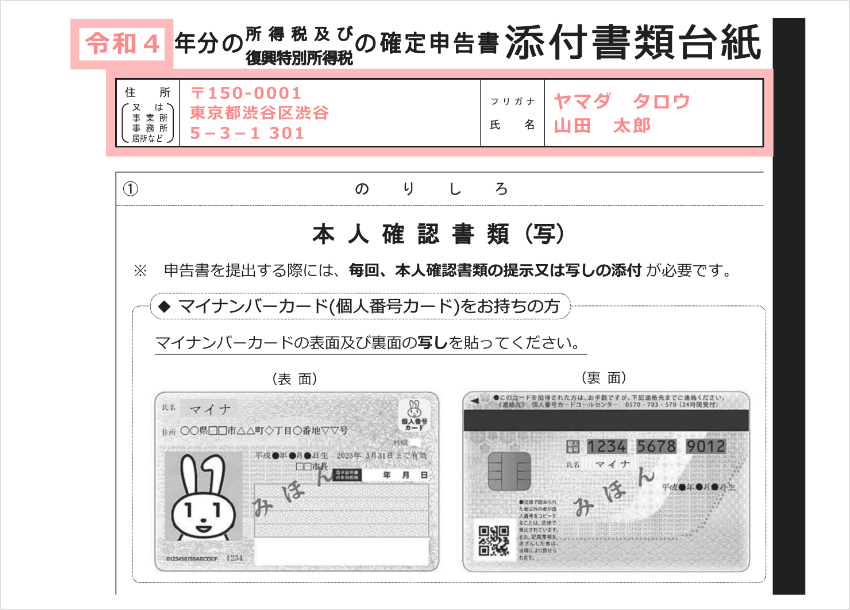

マイナンバー(個人番号)または本人確認書類

確定申告時には、マイナンバー(個人番号)を記載または入力する必要がある。

マイナンバー(個人番号)はマイナンバーカード、マイナンバーカードを発行されていない場合は、個人番号通知書や住民票で確認しよう。

尚、マイナンバーカードを持っていない人が税務署の窓口または郵送で確定申告書を提出する場合は、マイナンバーの記載がある個人番号通知書や住民票に加えて、マイナンバーの持ち主本人であることが確認できる運転免許証やパスポートなどの本人確認書類が必要になる。

★MT4/MT5の年間取引報告書の取得手順

XMの年間取引報告書(取引履歴レポート)は、MT4/MT5の「口座履歴」より簡単に取得することができる。

MT4/MT5の年間取引報告書の取得手順

手順:① MT4/MT5の口座履歴を表示XMTrading(エックスエム)のMT4/MT5に確定申告したい取引口座IDでログインし、「ツールボックス」にて「口座履歴」を表示させる。

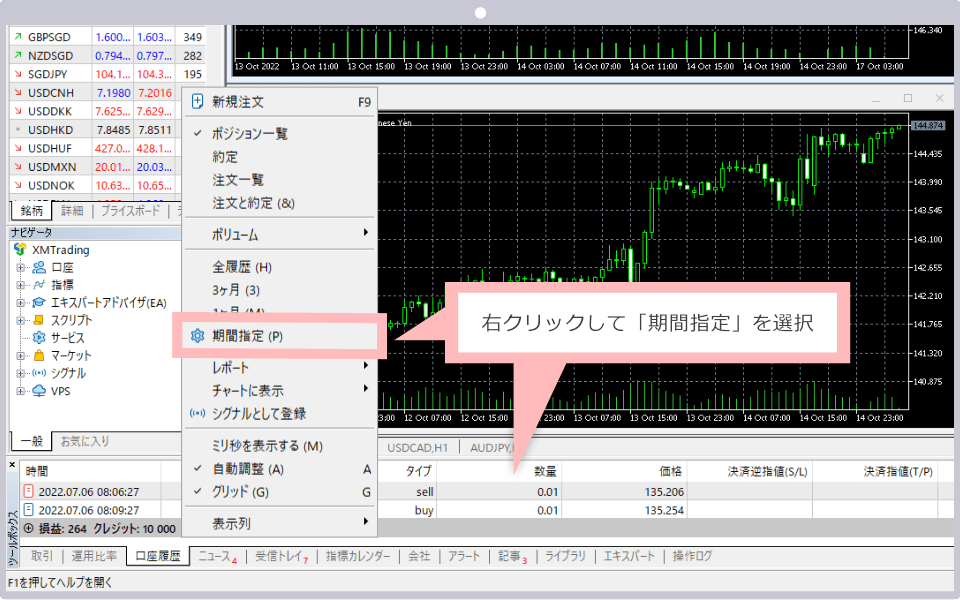

手順:② 期間指定の選択「口座履歴」が表示されましたら右クリックして「期間指定」を選択する。

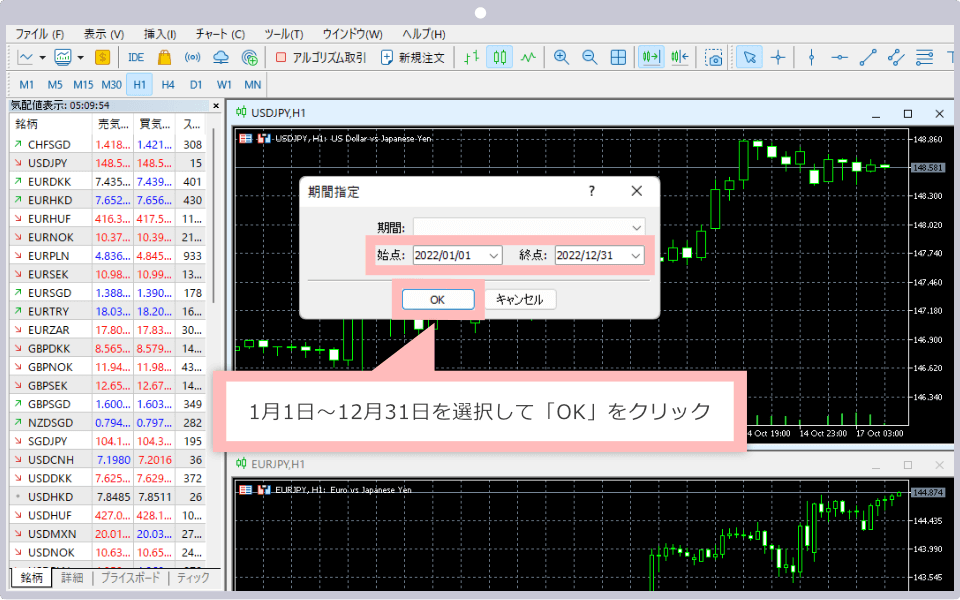

手順:③ 期間の指定「期間指定」画面で、始点に「1月1日」、終点に「12月31日」を選択し「OK」をクリックする。

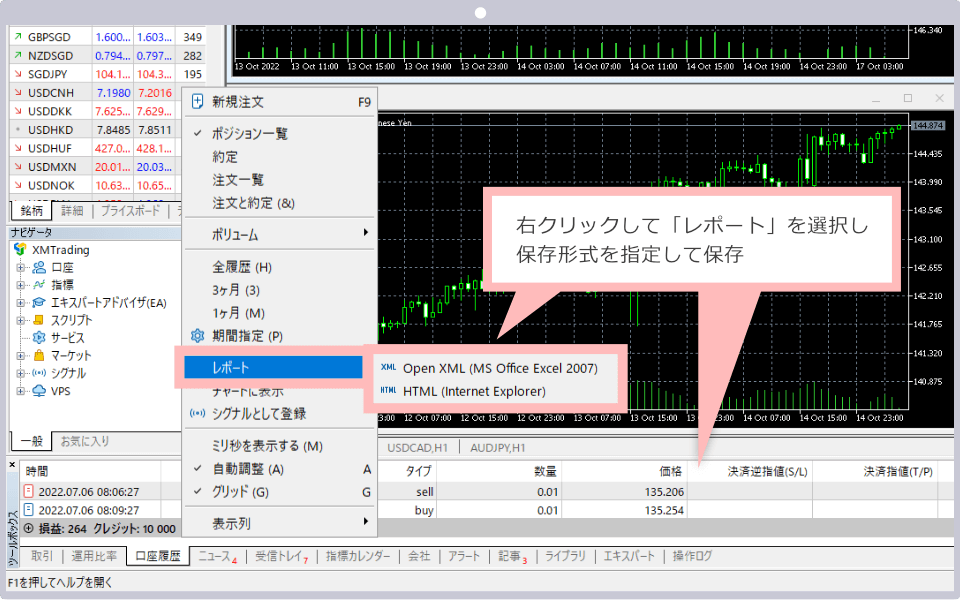

手順:④ レポートの保存「口座履歴」に指定した1月1日から12月31日の取引履歴が表示された時に、右クリックして「レポート」を選択し、保存形式「XML」または「HTML」を指定してPCの任意の場所に保存する。 XMLはエクセル形式で保存され、年間取引報告書がエクセルで表示される。

XMLはエクセル形式で保存され、年間取引報告書がエクセルで表示される。

HTMLはHTML形式で保存され、年間取引報告書がブラウザ上で表示される。

年間取引報告書は、スマートフォンのMT4/MT5アプリの口座履歴からも確認できるが、端末に保存することはできないので、あしからず。

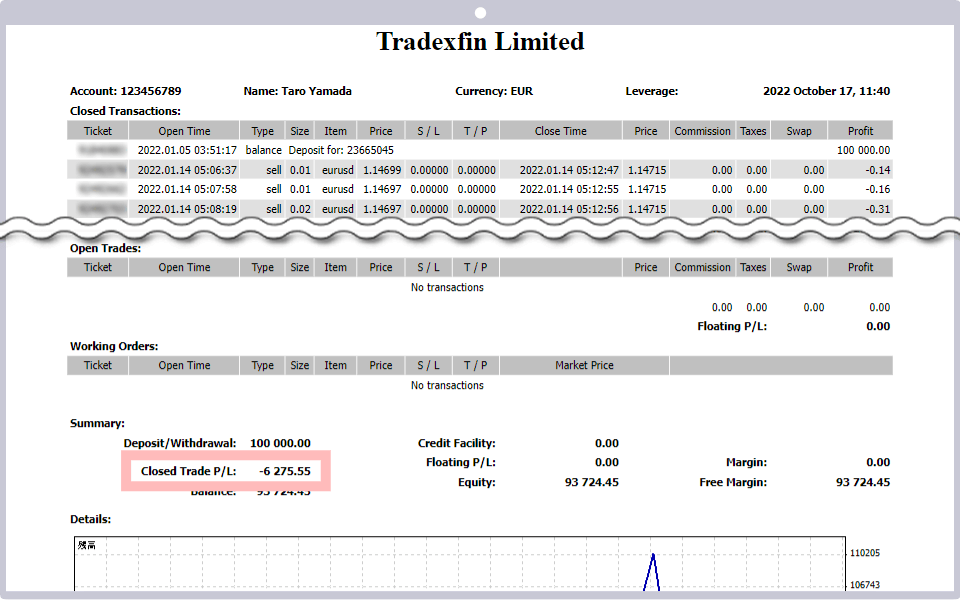

年間取引報告書(取引履歴レポート)の見方

XMの年間取引報告書(取引履歴レポート)では、1年間の売買履歴のほか、勝敗率やプロフィットファクターなど様々な情報を確認することができる。

また、MT4とMT5ではレポートの見方が異なる。

年間取引報告書(取引履歴レポート)には多くの情報が記載されているが、確定申告書作成時に確認する項目は、MT4では「Closed TradeP/L」、MT5では「総損益」のみだ。

「Closed TradeP/L」または「総損益」は、XMの取引で1年間に発生した損失と利益を合計したものなので、XMの複数口座やXM以外の海外FX口座を利用している場合は全口座の「Closed TradeP/L」/「総損益」を合算して申告しなければならない。

【MT4 年間取引報告書の見方】

【MT5 年間取引報告書】

★確定申告のやり方

XMの取引で発生した利益を確定申告する方法を解説しよう。

確定申告書の該当箇所に記入または入力をして所得税額を算出し、完成した確定申告書を所轄の税務署へ提出すると確定申告は完了だ。。

詳しくは下図を参照してほしい。

確定申告書の作成

確定申告書の作成方法は次のとおりだ。

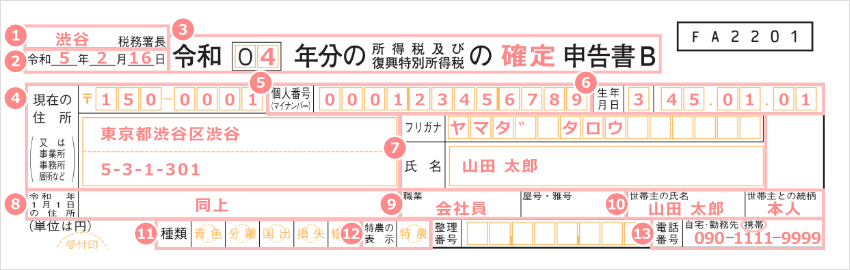

手順:①個人情報の記入確定申告書の第一表の上部に住所や氏名、生年月日等の個人情報やマイナンバー(個人番号)、所轄の税務署名など以下の項目を記入。 ①所轄の税務署は、近くの税務署名を記入。

①所轄の税務署は、近くの税務署名を記入。

②申告書の提出年月日を数字だけ記入。

③表題には確定申告期間の年を記入し、申告書Bの直前の空白に「確定」と記入する。

④現在の住所は、現在の住所を郵便番号から番地や部屋番号まで全て記入(自営業等で事務所や事業所等の住所地に納税する場合は、事業所・事務所・居所などのいずれかに〇をして、上段に事務所等の住所を、下段にお住まいの住所を記入)。

⑤個人番号(マイナンバー)を間違いのないように記入。

⑥生年月日を元号から記入する。元号に対応する数字は以下のとおりだ。

明治①大正②昭和③平成④令和⑤

⑦氏名・フリガナには、カナ氏名と漢字氏名をフルネームで記入する。

⑧申告する年の1月1日時点の住所が、④の住所と同一の場合は「同上」と記入し、④の住所と異なる場合は住所を記入。

⑨職業/屋号・雅号がある場合には記入が必要(個人事業主の場合は職業欄に「〇〇小売業」「〇〇販売業」など詳しい職業を記入し、屋号・雅号を記入)。

⑩世帯主の氏名と続柄には、世帯主の氏名と世帯主との続柄を記入(世帯主本人の場合は、「本人」と記入)。

⑪種類は、「青色申告者」「申告書第三表を使用する方」「国外転出時課税制度の適用を受ける方」「申告書第四表を使用する方」に該当するもの全てに〇をつける(いずれにも該当しない場合は記入不要)。

⑫特濃の表示は、特別農業者に該当する場合にのみ〇をつける(該当しない場合は記入不要)。

⑬電話番号は、「自宅・勤務先・携帯」のいずれかに〇をして番号を記入する(確定申告書の第二表にも、表題の申告期間の年と「住所」「氏名・フリガナ」「屋号」を記入)。

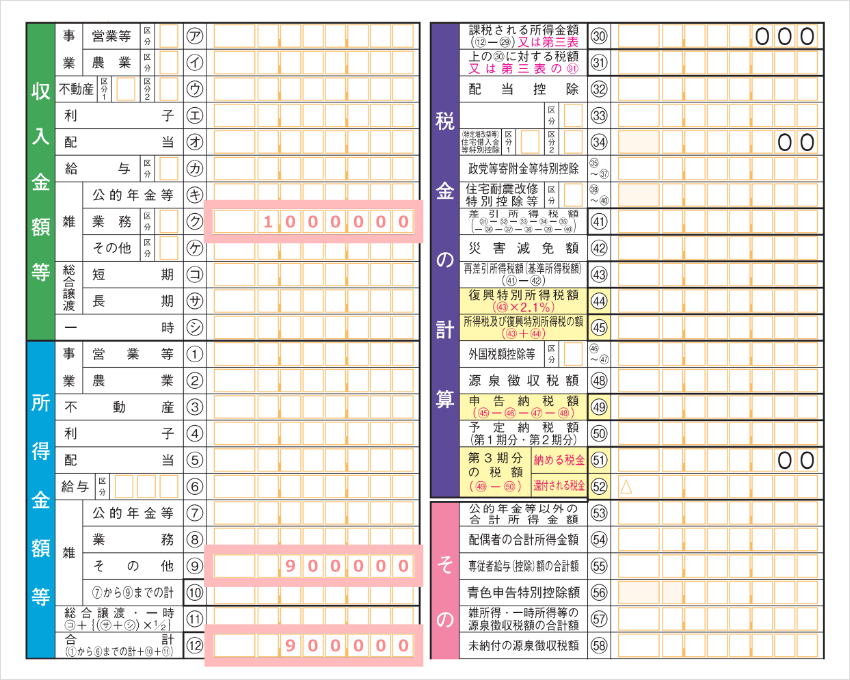

手順:②XMの利益(雑所得)の記入 XMの取引で発生した利益は、確定申告書の第一表の「収入金額等」に記入する。

加えて、必要経費を差し引いた最終的な所得金額を「所得金額等」に記入。

XMの年間取引報告書の「Closed TradeP/L」または「総損益」に記載されている金額を記入する。

XM以外の海外FXや仮想通貨等でも取引がある場合は、全てを合算した金額を記入しよう。

収入金額等の「ク」にXMを含む海外FX等の取引で発生した総損益を記入。

次に「ク」に記入した収入金額から必要経費を差し引いた金額を、所得金額等の⑨に記入。

「⑦~⑨までの合計額」を⑩に記入し、「①~⑥までの合計+⑩+⑪」を計算して⑫に記入する。

(記入例)XMの利益が1000000円・必要経費が100000円でXM以外の所得がない場合 次に、確定申告書の第二表の「所得の内訳(所得税及び復興特別所得税の源泉徴収税額)」に、①で記入した収入額や所得額の詳しい内容を記入する。

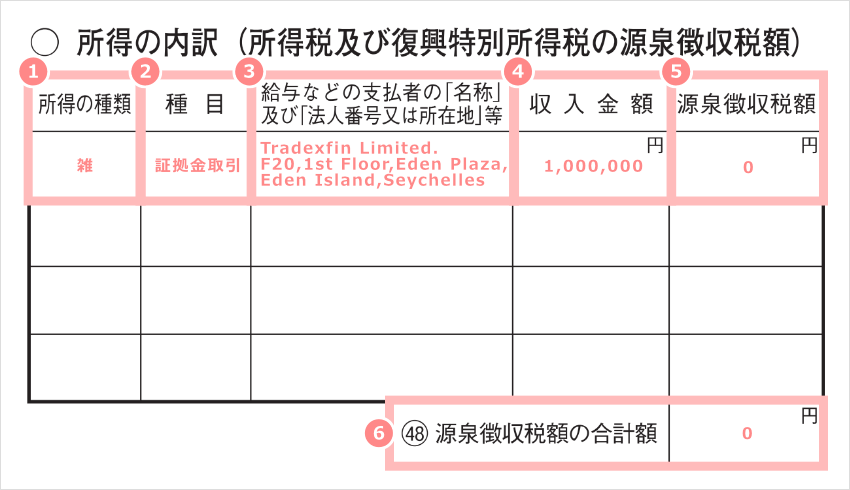

次に、確定申告書の第二表の「所得の内訳(所得税及び復興特別所得税の源泉徴収税額)」に、①で記入した収入額や所得額の詳しい内容を記入する。

「ク」に記入した所得額にXM以外の海外FXで発生した利益を含む場合は、「所得の内訳」に全て記入しよう。 ①所得の種類は、「雑」または「雑所得」と記入。

①所得の種類は、「雑」または「雑所得」と記入。

②種目は、海外FXの取引であることがわかるよう「証拠金取引」と記入。

③給与などの支払者の「名称」及び「法人番号又は所在地」等は、XMの会社名となる「Tradexfin Limited.」と住所「 F20,1st Floor,Eden Plaza,Eden Island,Seychelles」を記入。

④収入金額は、必要経費を差し引く前の収入金額を記入。

⑤源泉徴収税額は「0」円を記入。

※海外FXでは源泉徴収がございません。

給与所得や公的年金、株式取引・投資信託等の投資商品、不動産投資などXMを含む海外FX以外に所得がある場合には、該当する項目に所得額等を記入しよう。

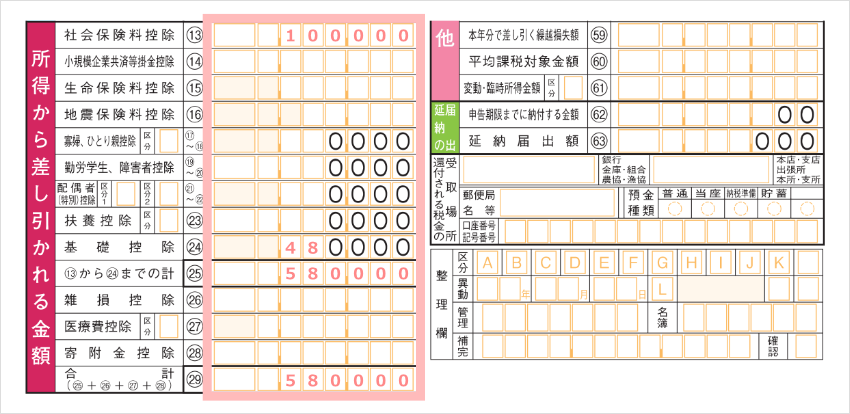

手順:③控除額の記入全ての所得額の記入が完了したら⑬~㉔に該当する控除額を記入し㉕に合計額を記入する。

㉖~㉘の控除に該当する場合は控除額を記入し、㉕を足した金額を㉙に記入してするのだ。

(記入例)基礎控除48万円・社会保険料控除10万円が適用される場合

基礎控除以外の各種控除額の内訳や扶養控除の内容等は、確定申告書第二表に記入。

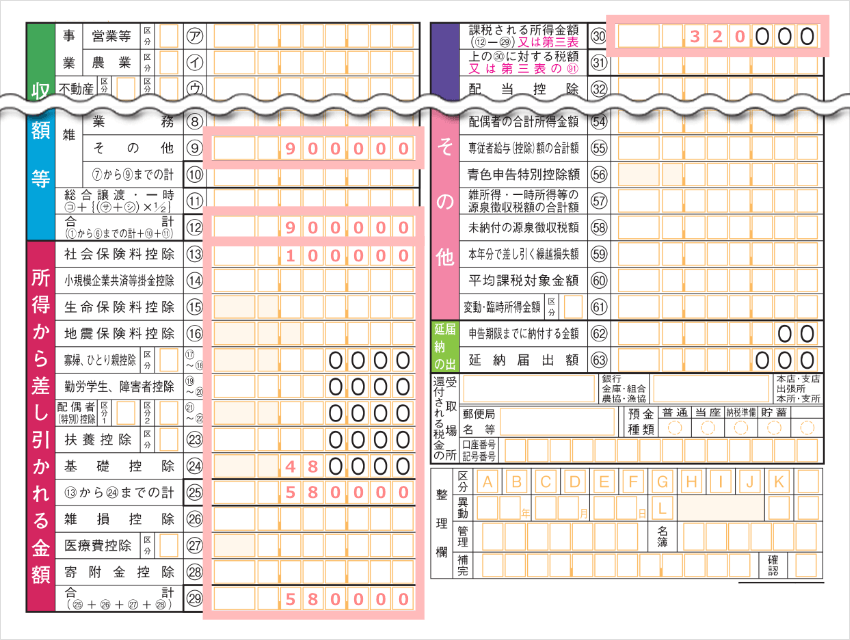

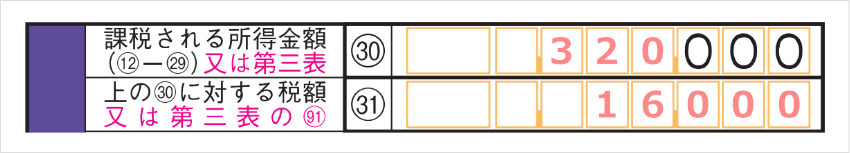

手順:④所得税の計算 XMの取引で発生した利益を含め、全ての所得額と控除額の記入が完了したら、納税額の計算を行う。

所得金額から所得控除額を差し引き、課税対象額を算出し、所定の税率を乗じて所得税の税額を計算するのだ。

確定申告書第一表「所得金額等」の⑫の金額から、「所得から差し引かれる金額」の㉙の金額を差し引きます。

算出した金額を「税金の計算」の㉚に転記しよう。

※千円未満の端数は切り捨てる。

(記入例)⑫900000円-㉙580000円=320000(㉚に記入) 下記の「課税される所得金額に対する税額の計算方法」を参考に、確定した㉚の金額に対応する税率を乗じて控除額を差し引き、税額を算出する。

下記の「課税される所得金額に対する税額の計算方法」を参考に、確定した㉚の金額に対応する税率を乗じて控除額を差し引き、税額を算出する。

確定した税額を「税金の計算」の㉛に記入。

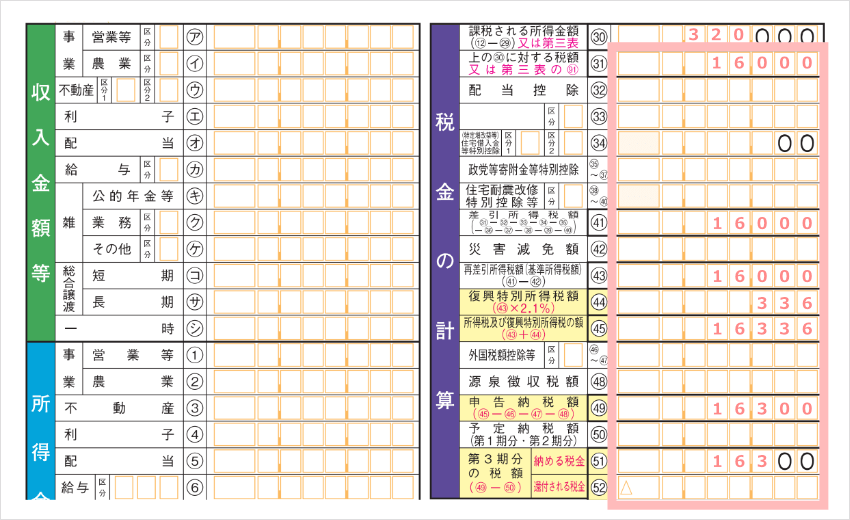

手順:⑤ 納税額の記入・確認2037年12月31日までの間に生じた所得に対しては、所得税に復興特別所得税2.1%が加算される。

㉛で確定した税額に復興特別所得税2.1%を加算し最終納税額を確定し、「納める税金」51に記入します。これまでの計算の結果、還付金が発生する場合には「還付される税金」52に記入。

㉛~㊵に記載されている金額を順に引き算していき、㊶に記入。

㊶ー㊷の結果を㊸に記入。

㊸の金額に復興特別所得税2.1%を乗じた金額を㊹に記入し、㊸+㊹の合計額を㊺に記入しよう。

㊺の金額から㊻~㊽の金額を差し引き、㊾に記入する。

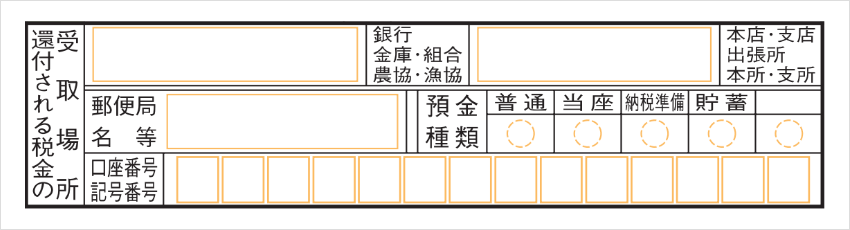

この時㊾の数字が黒字の場合は、100円未満は切り捨て、赤字の場合はそのままの金額を記入する。 還付金がある場合税金の計算の結果、還付金が発生する場合には、確定申告書第一表の右下「還付される税金の受取場所」に銀行口座を記入。

還付金がある場合税金の計算の結果、還付金が発生する場合には、確定申告書第一表の右下「還付される税金の受取場所」に銀行口座を記入。

窓口や郵送で確定申告書を提出した場合は、おおよそ1ヶ月から1ヶ月半程度で指定口座へ税金が還付される。

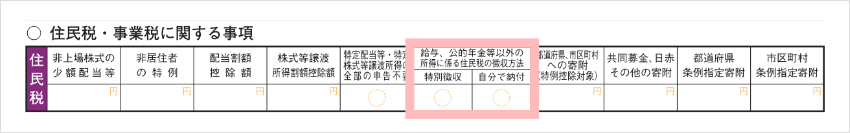

手順:⑥ その他の記入確定申告書第二表の該当する箇所に必要項目を記入していく。

給与所得者については、XMの取引で得た所得に対する住民税の徴収方法を選択することができる。

住民税を給与から差し引く場合は「特別徴収」に、自身で納付する場合には「自分で納付」に〇をつけるのだ。

「自分で納付」を選択した場合は、現住所へ納付所が届くので期日内に自身で住民税を納めるのだ。

★確定申告書の提出

作成した確定申告書を郵送・窓口・eーTaxのいずれかの方法で税務署へ提出する。

確定申告書作成コーナーを利用して確定申告書を作成した方でマイナンバーカードとマイナンバー読み取り機器をお持ちの場合は、全ての提出方法から選択することができる。

e-Taxによる提出

最もスムーズな提出方法が確定申告書作成コーナーで作成した確定申告書をそのまま送信するeーTaxである。

但し、eーTaxによる確定申告書の提出には「マイナンバーカード」と「マイナンバーカード読み取り対応のスマートフォン」または「IDカードリーダライタ」が必要だ。

マイナンバーカードやマイナンバーカード読み取り対応機器を持っていない場合は、税務署に対面または郵送で申請して発行された「ID・パスワード」を入力すると確定申告書をeーTaxで送信して確定申告することが可能だ。

郵送による提出

郵送の場合は、確定申告書添付書類台紙に本人確認書類の写しを添付し、確定申告書と一緒に提出する必要がある。

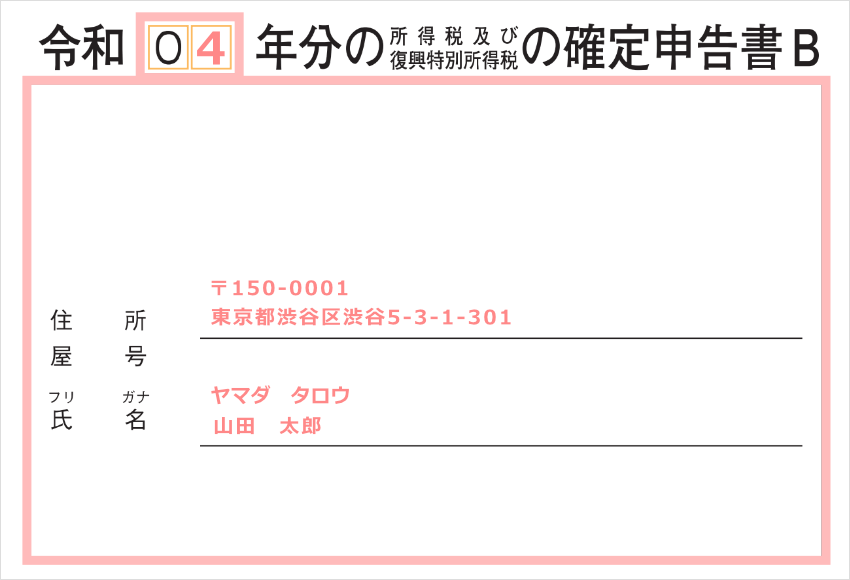

確定申告書第一表・第二表と同様に上部の「確定申告の年」と「住所・氏名(フリガナ)」の記入が漏れないよう注意しよう。

確定申告書添付書類の台紙は、確定申告書と同様に税務署の窓口で受け取るか、国税庁のホームページから印刷して入手することができる。

尚、確定申告書を所轄の税務署へ郵送する際には、「レターパック」「普通郵便」「定形郵便」などを利用すること。

確定申告書は「信書」となるため、宅配便で送付することができないのだ。

郵送提出の際は提出日に注意

確定申告書を郵送や信書便で提出する場合、消印(通信日付印)が提出日とみなされる。

その他の方法で送付した場合は、確定申告書が税務署へ到着した日が提出日となる。

確定申告書の提出期限が迫っている場合は、ポストへの投函ではなく郵便局の窓口へ持参し期限内に提出した確証を残しておくことをおすすめする。

税務署窓口にて提出

所轄の税務署の窓口に直接持ち込み提出する場合は、本人確認書類の原本を持参して受付窓口に提示をしなければならない。

確定申告書の提出に必要な本人確認書類

確定申告書の提出に必要な本人確認書類は、マイナンバーカードの有無により以下のとおり異なる。

マイナンバーカードを持っているの場合

マイナンバーカードをお持ちの場合は、マイナンバーカードにてマイナンバー(個人番号)、住所、氏名、生年月日を確認できるので、その他の本人確認書類の提出は不要。

郵送の場合は、マイナンバーカードの裏表の写しを確定申告書添付書類の台紙に貼る。

マイナンバーカードを持っていない場合

マイナンバーカードを持っていない場合は、マイナンバー(個人番号)が記載されている「マイナンバー通知カード」または「マイナンバー記載の住民票」と、以下のいずれかの本人確認書類1点が必要。

郵送の場合は、それぞれの写しを確定申告書添付書類の台紙に貼るのだ。

運転免許証、公的医療保険の被保険者証、パスポート、身体障がい者手帳、在留カードなど

★税金の納付方法

確定申告の結果、税金が発生した場合には、確定申告期間内に納付する必要がある。

納付方法は以下の5種類あるので、希望の方法で納付を行おう。

| 振替納税 | 指定した預貯金口座からの引落しによる納付 |

|---|---|

| 電子納付 | eーTaxを利用してダイレクト納付またはインターネットバンキング等から納付 |

| クレジットカード納付 | 「国税クレジットカードお支払サイト」上でクレジットカードにて納付 |

| コンビニQR納付 | 申告書等とともに納付用QRコードを出力しコンビニエンスストアで納付 |

| 金融機関又は税務署の窓口納付 | 金融機関又は所轄税務署の窓口で現金に納付書を添えて納付 |

振替納税を選択する場合は、別途「預貯金口座振替依頼書兼納付書送付依頼書」の提出が必要。

確定申告書の提出と一緒に税務署へ提出するか、税金の引き落とし口座に指定した銀行へ提出するほか、eーTax送信で提出することも可能。

期日までに納税する

確定申告書の提出が完了したら、速やかに税金を納める必要がある。

納税期限は、通常、確定申告書の提出期限と同じ3月15日だ。

預貯金口座から引き落とす「振替納税」を利用する場合は、国税庁が定める振替日(例年では4月中旬)までに納税額を入金しておく必要がある。

万が一、納税を忘れた場合や、残高不足により引き落とされなかった場合は、延滞税(税率は毎年変動)が発生するので注意しよう。

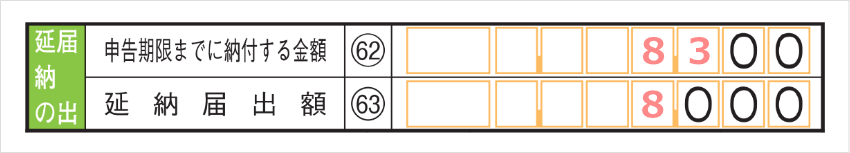

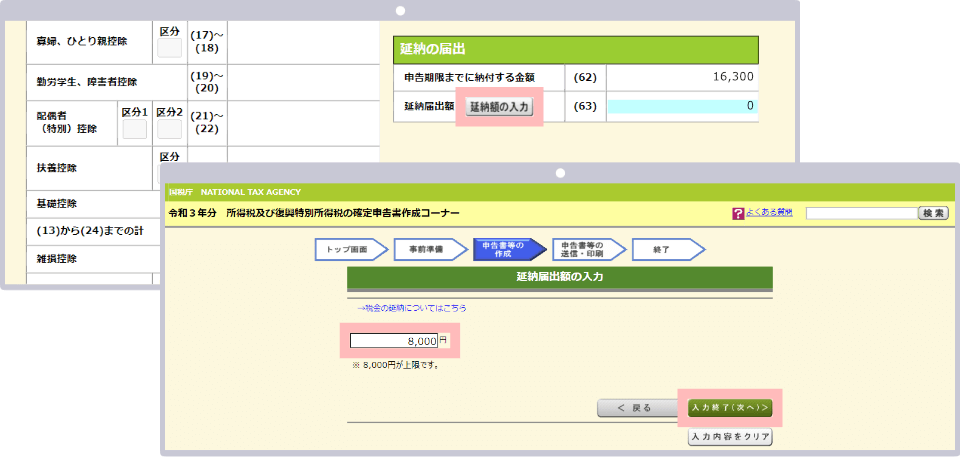

期日までに全額の納税ができないことが予め分かっている場合には、「延納制度」を利用することができる。

延納制度とは、納税額の2分の1以上の金額を納付期日までに納付すれば、残りの金額の納付を延長できる制度だ。

延納制度を利用する場合は、確定申告書の「延納の届出」欄に、↓このように書くのだ。

確定申告書作成コーナーを利用している場合は、税金の「計算結果確認画面」に「延納の届出」ボタンが表示されるので、「延納届出額」と「申告期限までに納付する金額」を記入または入力しよう。

★確定申告の注意点

XMの確定申告では以下の点に注意すること。

複数口座で取引している場合は合算して確定申告

複数口座にて取引を行っている場合は、口座間で損益通算することが可能。損失が出た口座がある場合は損失分を利益から差し引くことができるので、必ず全ての口座で損益通算して確定申告しよう。

各口座の取引履歴は閲覧のみであればXMの会員ページから簡単に確認することができる。

会員ページにログイン後、マイアカウントの概要に表示される各口座の「オプションを選択する」から「取引履歴」をクリックして確認しよう。

他社口座の損益がある場合は合計金額が課税対象

複数の海外FX業者で口座を保有しており、他社口座でも損益が発生している場合は、損益の合計金額が課税対象となる。

例えば、XMで年間損益がプラス100万円、他社口座で年間損益がマイナス50万円の場合は50万円が課税対象となる。

また、同じ雑所得に分類される所得があれば、同様に損益を合算したものが課税対象だ。

確定申告書作成コーナーを利用して確定申告書を作成する場合は、損益が発生した会社(支払者)ごとに損益を申告するのだ。

ボーナスは利益に含まれない

XMは、新規登録時の15000円ボーナスを始め、入金ボーナスや取引毎に貯まるXMP(XMポイント)など様々なボーナスプログラムやキャンペーンを提供している。

これらのプログラムやボーナスキャンペーン等で受け取ったボーナスは、MT4/MT5口座のクレジット残高として反映され利益には含まれない。

年間取引報告書の「Closed TradeP/L」または「総損益」にも含まれず、課税対象にはならない。

尚、XMのボーナスは、入金した資金とは別に管理されるが、証拠金としてトレードに利用することが可能である。

課税対象外となるボーナスを受け取って証拠金を増やし、よりダイナミックな取引を楽しめるのだ。

キャッシュバックは課税対象

MT4/MT5口座のクレジットに反映されるボーナスとは異なり、キャッシュバックは口座の残高に付与される出金可能な現金賞金であるため、課税対象となる。

XMポイントは取引の証拠金として利用できる他、「DIAMOND」または「ELITE」ステータスのトレーダー限定でポイントを現金に交換することも可能だ。

XMポイントを現金に換金した場合は課税対象となるので、必ず取引で得た利益と合算して申告するようにしなければならない。

ゼロ口座の取引手数料は別途経費計上不可

XMのゼロ口座の取引でかかる取引手数料は、経費として計上することができない。

ゼロ口座で必要な取引手数料は、MT4ではポジションオープン時に往復分、MT5はポジションオープン時とクローズ時に片道分ずつ口座残高から差し引かれる。

つまり、差し引かれた取引手数料は取引利益と相殺され年間取引報告書の「Closed TradeP/L」または「総損益」に反映されているため、別途取引手数料を経費として計上することができないので注意が必要だ。

口座通貨が日本円以外の場合は損益を円換算して申告

XMの取引口座の基本通貨が日本円以外の場合は、トレードを行った日の仲値(TTM)にて円換算して申告する必要がある。

仲値は、金融機関が対顧客と外国為替取引を行う際の基準のレートで、平日毎日9:55頃に発表されている。

各金融機関のホームページにて過去の仲値を確認することができるので、トレードを行った日の仲値を抽出し円換算をしよう。

金融機関の営業時間外となる日本の祝日や、仮想通貨CFDの取引で土日にトレードを行った場合は、直前の日の仲値を使用して円換算しよう。

★取引口座の基本通貨を日本円に変更したい場合

取引口座の基本通貨は、変更することができないため、追加口座を開設頂き、「口座の基本通貨」選択時に「JPY」を指定しよう。

XMは最大8口座を開設することができるので、口座の基本通貨を使い分けたり、トレード手法や取引銘柄ごとに口座を使い分けられる。

複数口座に資産を分散することでリスク分散も可能。

尚、追加口座開設は、XMの会員ページへログイン後、「追加口座を開設する」より申請が可能。

既に有効化済みのリアル口座を持っている場合は、わずか数分程度で追加口座を開設できるのだ。

★終わりに

確定申告の方法について理解が深まっただろうか?

忘れてしまうと、脱税行為に該当するため、必ず納税しよう。